又一年要过去了

每次过完国庆,就会觉得一年就要结束了。冬天就要来了,以前小时候很喜欢冬天,喜欢下雪,现在却更喜欢万物勃发,喜欢满眼生机的样子,春天夏天,秋天也很好,万物丰收,一片金黄。

距离上篇文章已经有半年多了,还是这样偶尔写一写好一些,不像以前,总是些流水账。

这半年我有变化或者提高吗?我感觉像是有,但是肯定没有大的改变。

变化?

好的方面是我对我妈给我发的奇奇怪怪短信,以及以前对原生家庭的恐惧慢慢的无所谓了,但是我每次回去总还是会小心翼翼。

然后睡眠变好了,最近这段时间有时候跟娃一起就睡了,大概晚上9点钟,早上跟娃一起起来大概早上8点钟,中途会醒来两次。

有的时候跟朋友打游戏开黑会玩到晚上11点,然后早上也差不多8点起来,这样中途就只醒来一次。这就差不多恢复到2020年时候的水平了,就是那时候我开始每天晚上醒来一次的。

早醒这件事情大概率就是因为2020年租的那套房子,甲醛或者其他空气污染物超标,导致我过敏性咳嗽,晚上睡眠早醒失眠。

赚钱了吗?

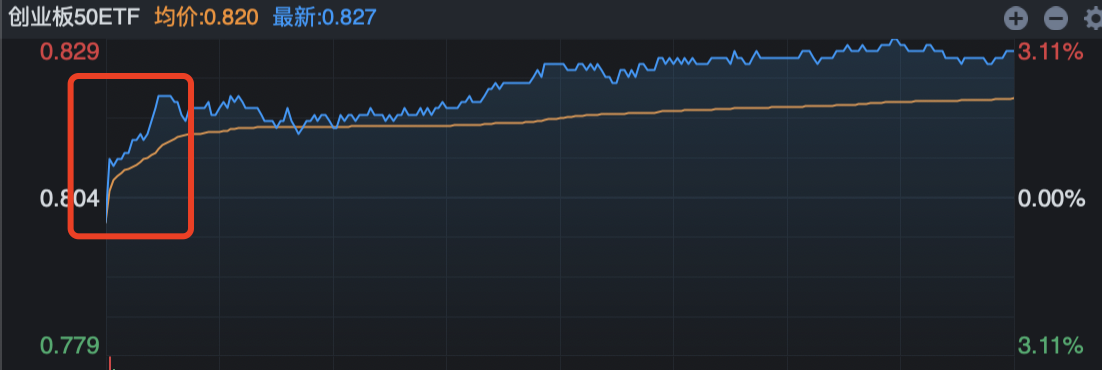

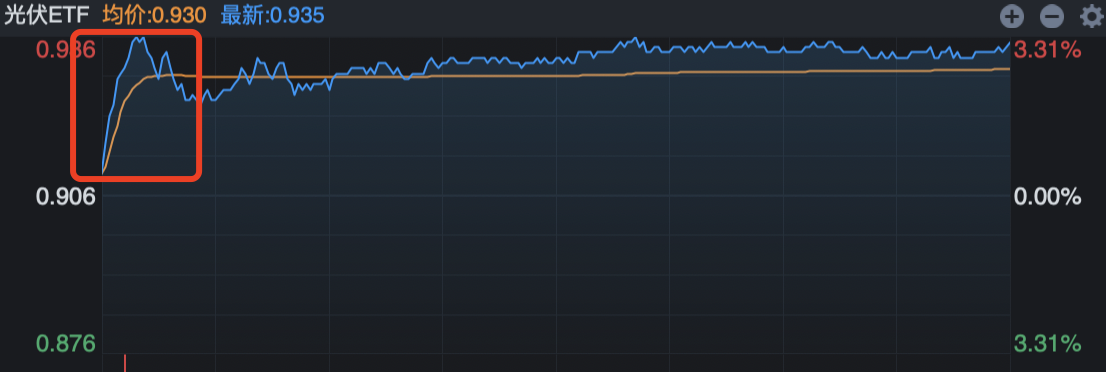

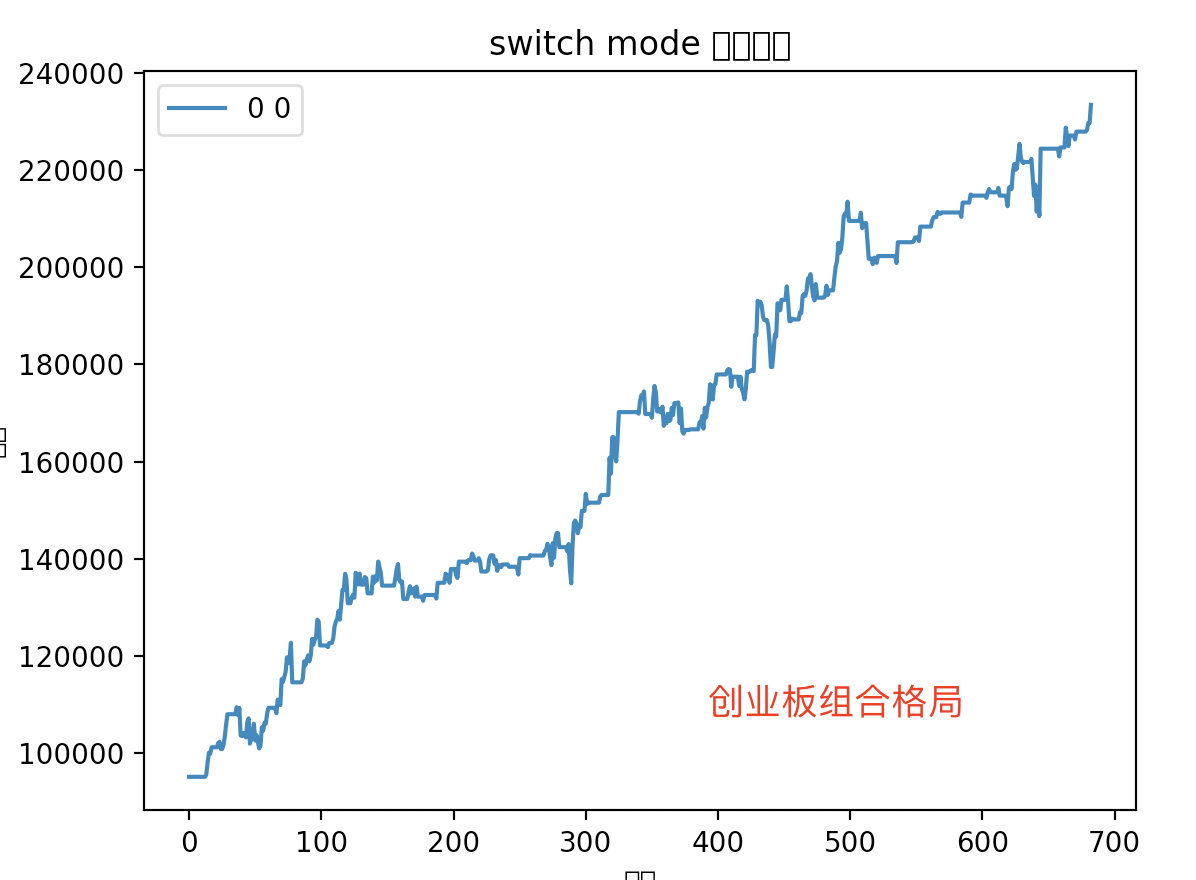

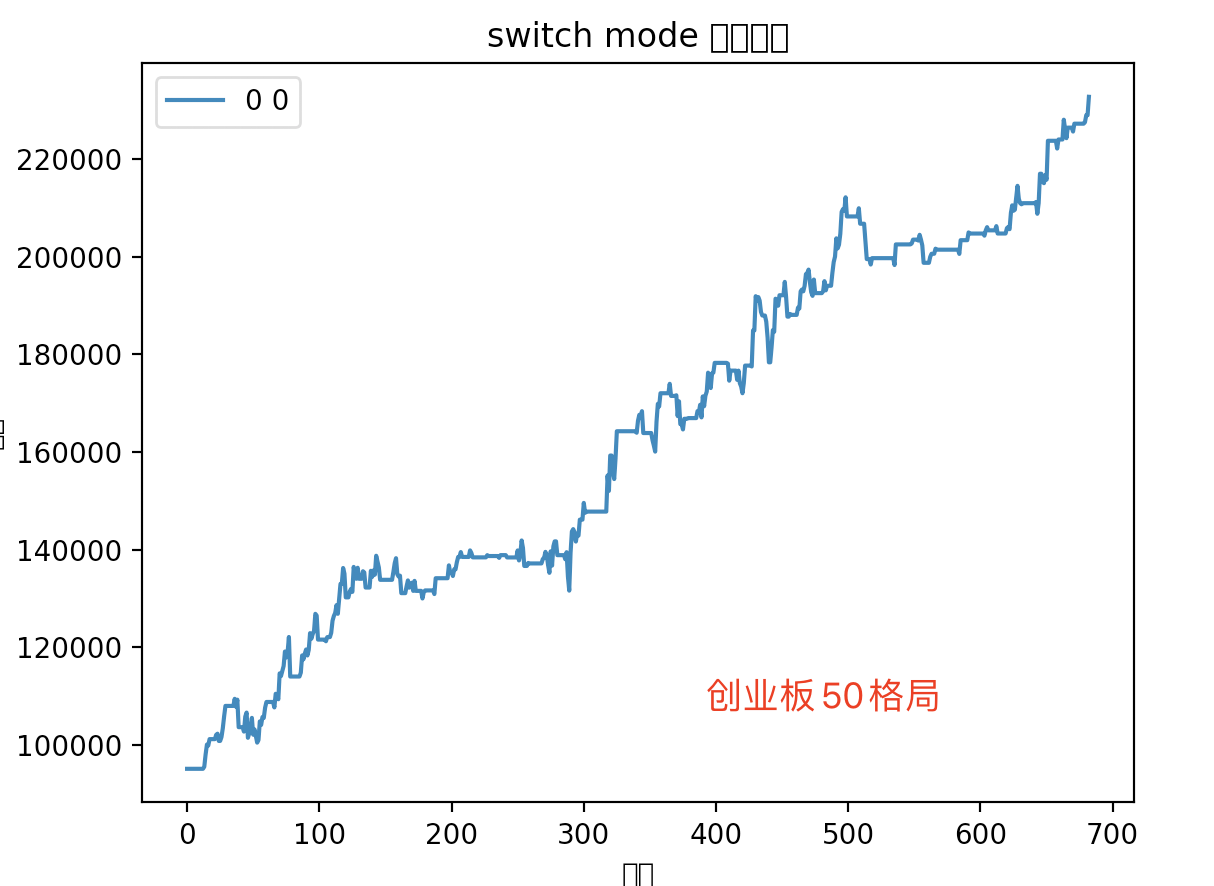

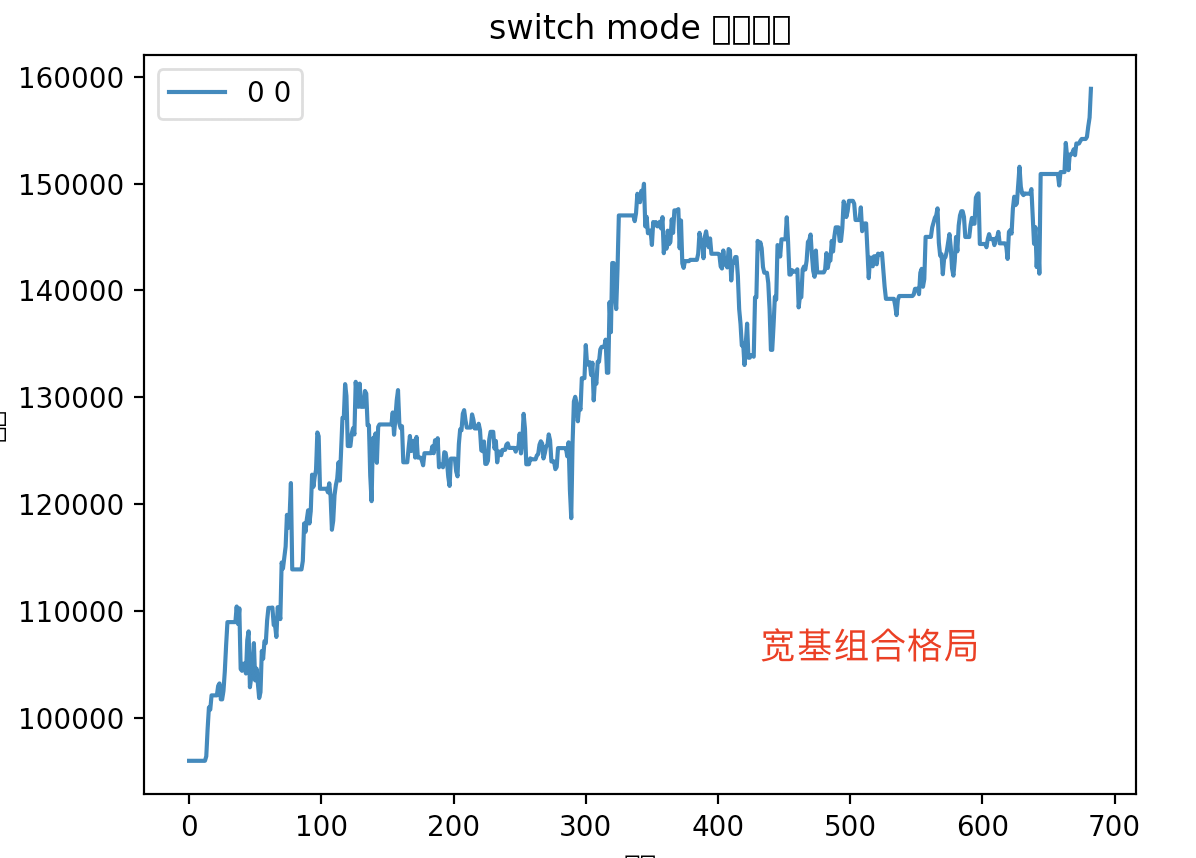

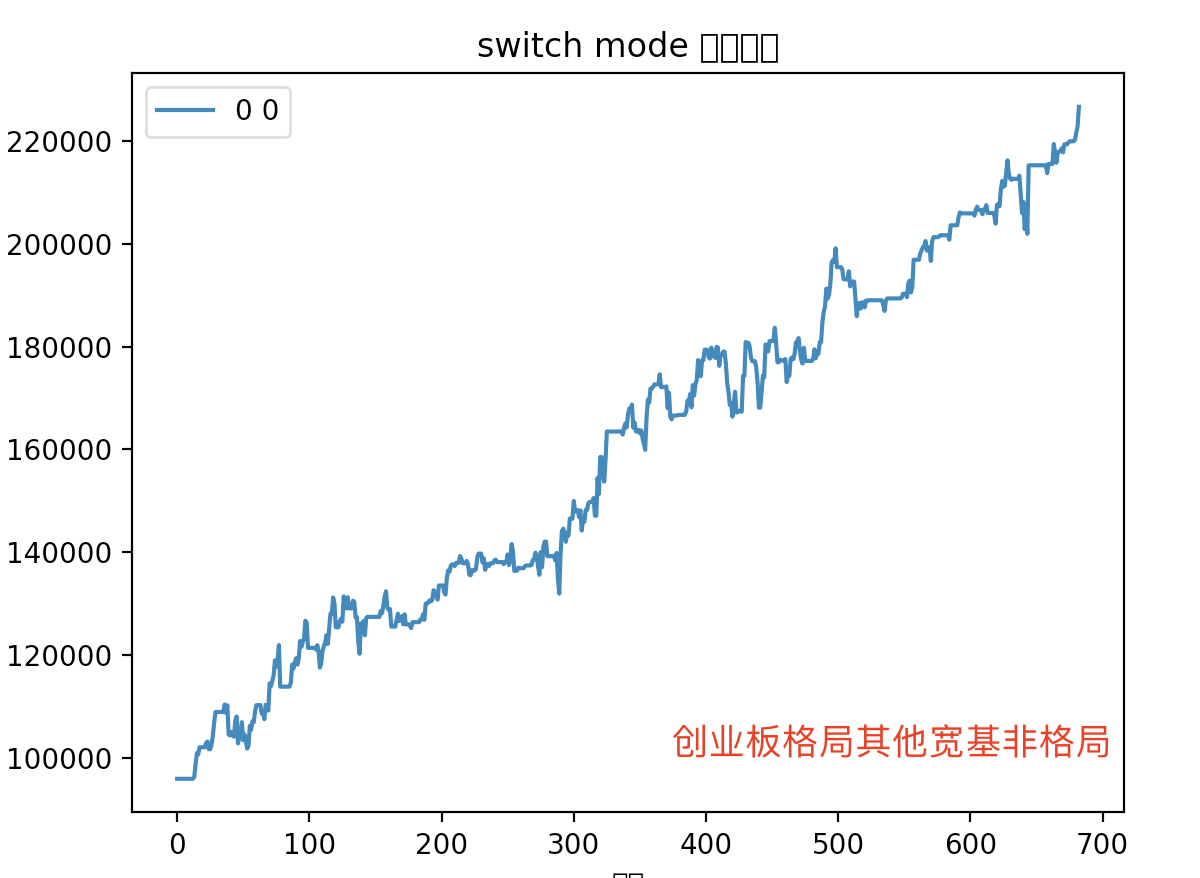

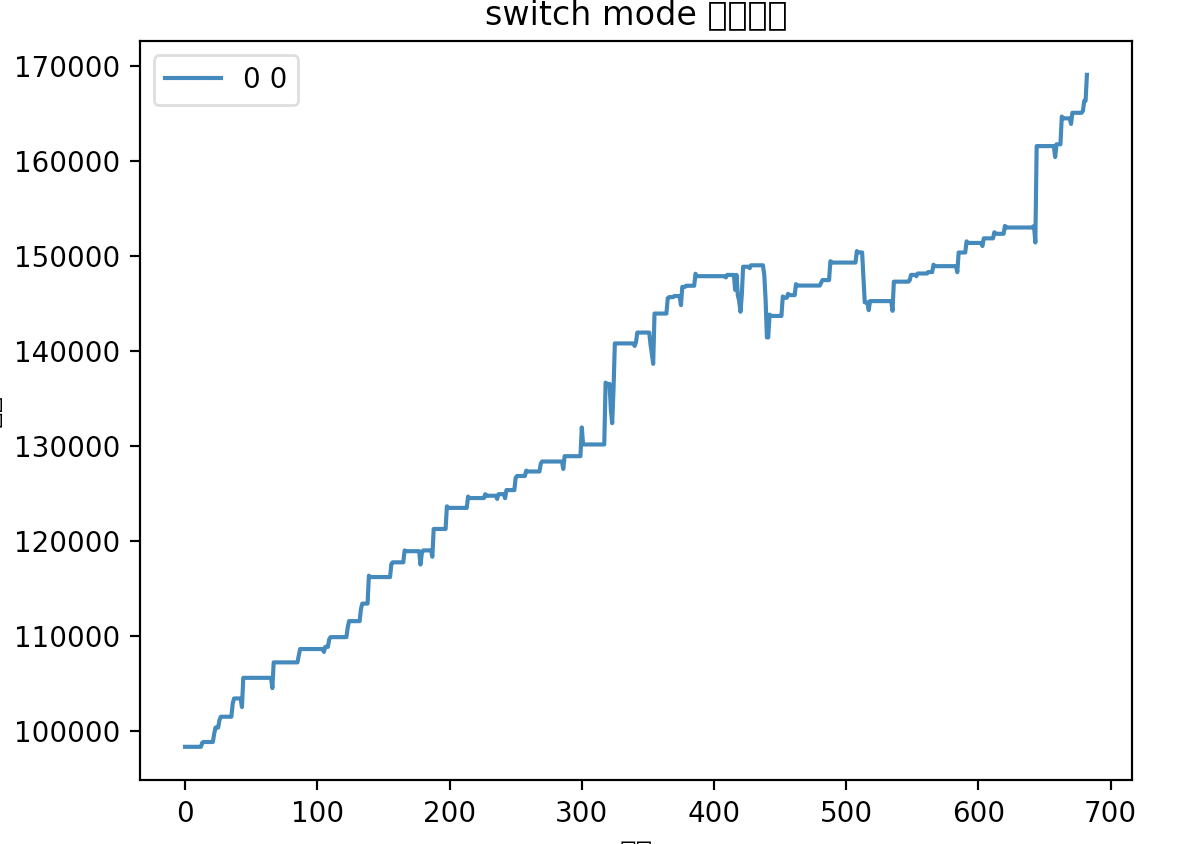

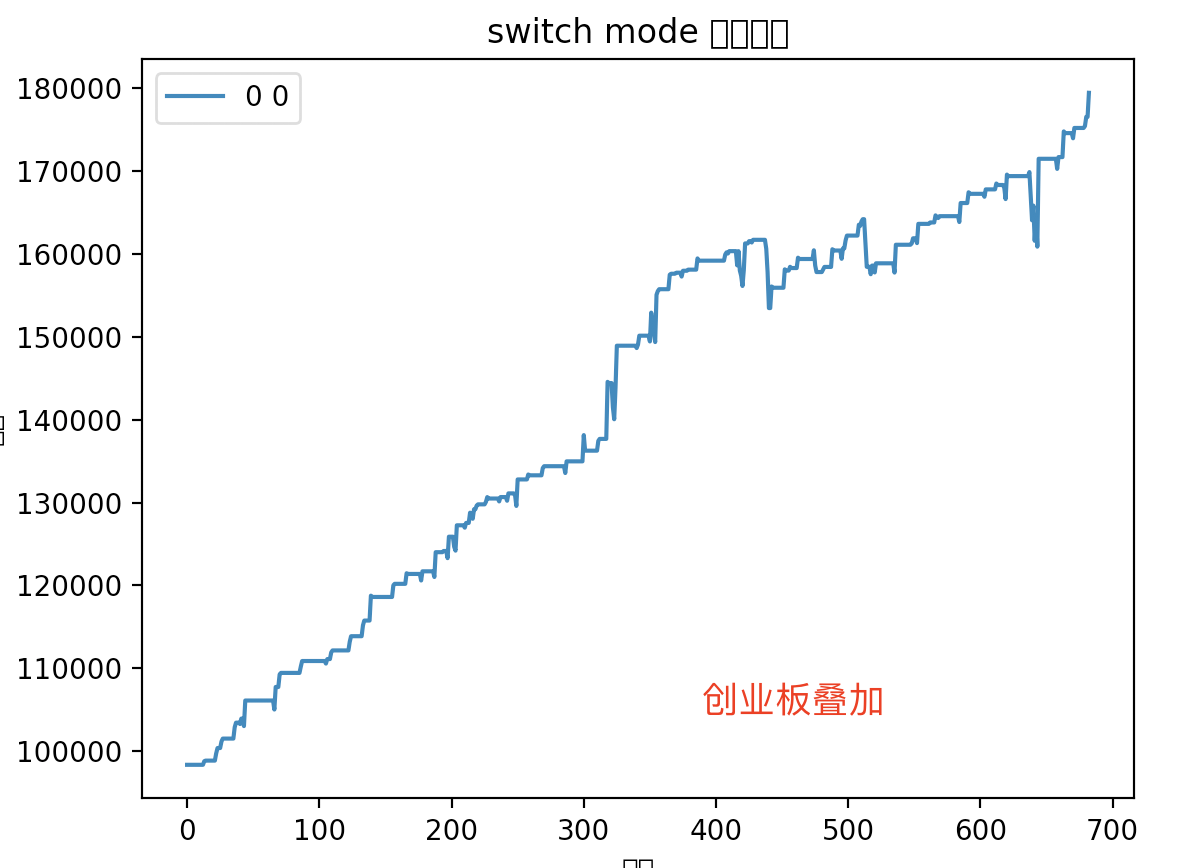

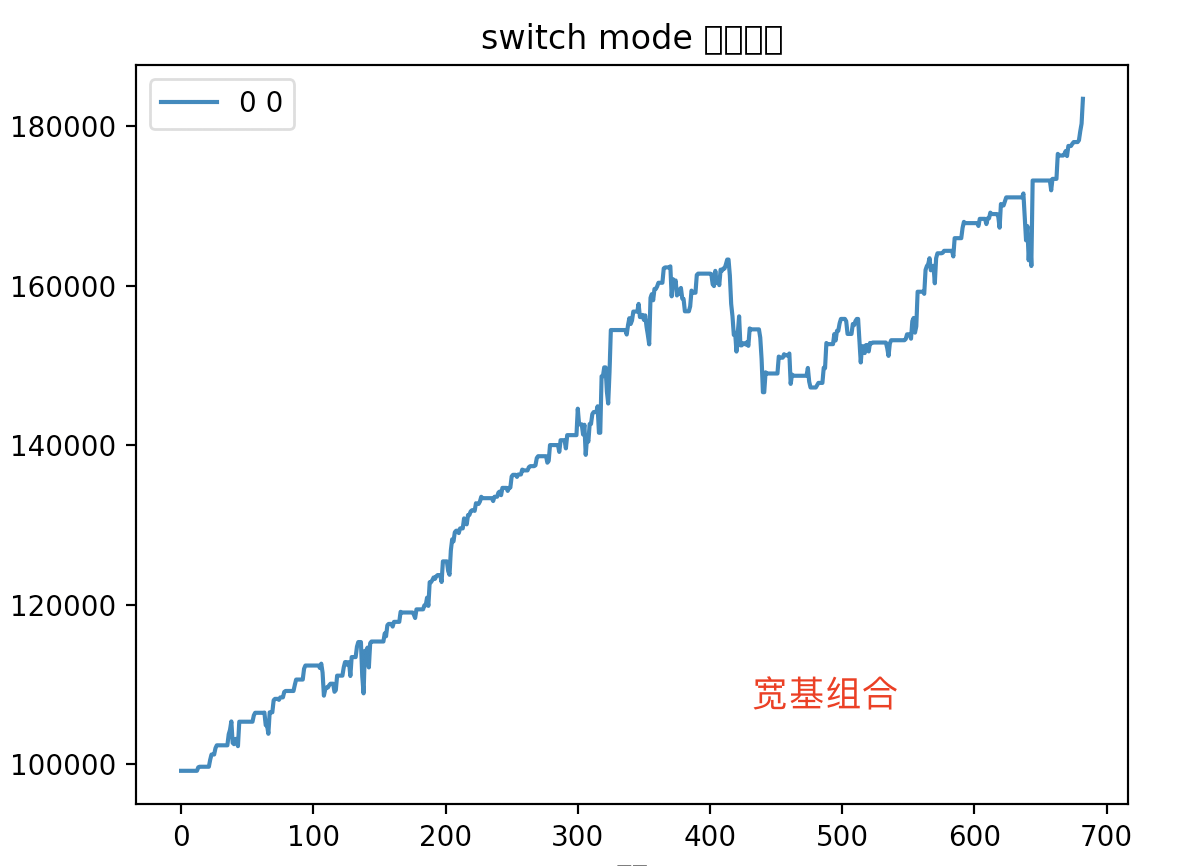

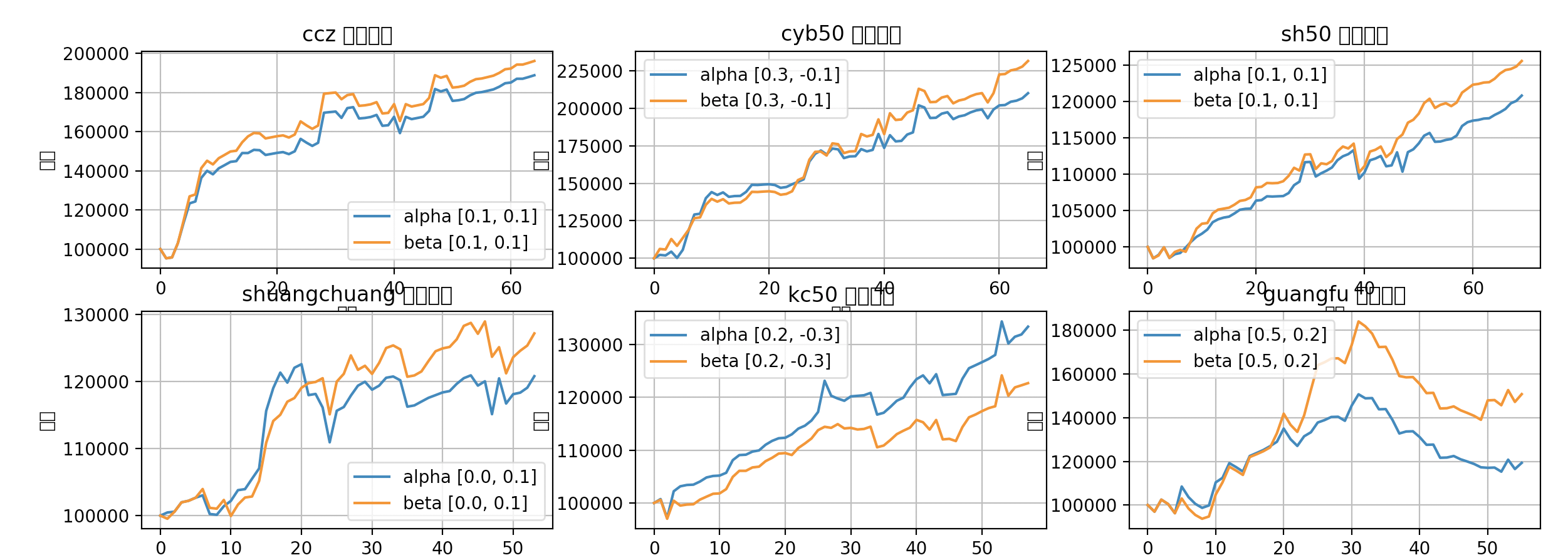

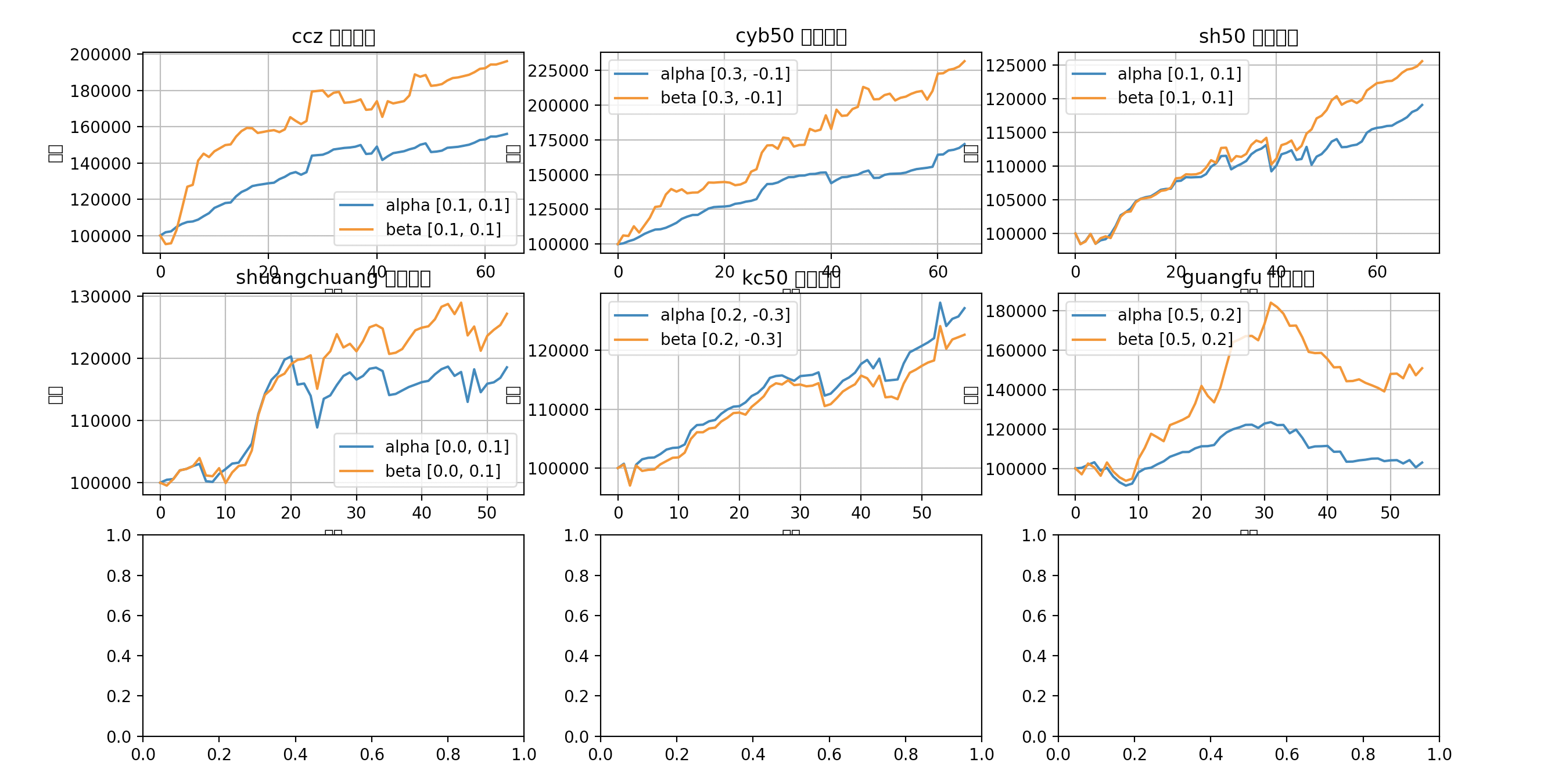

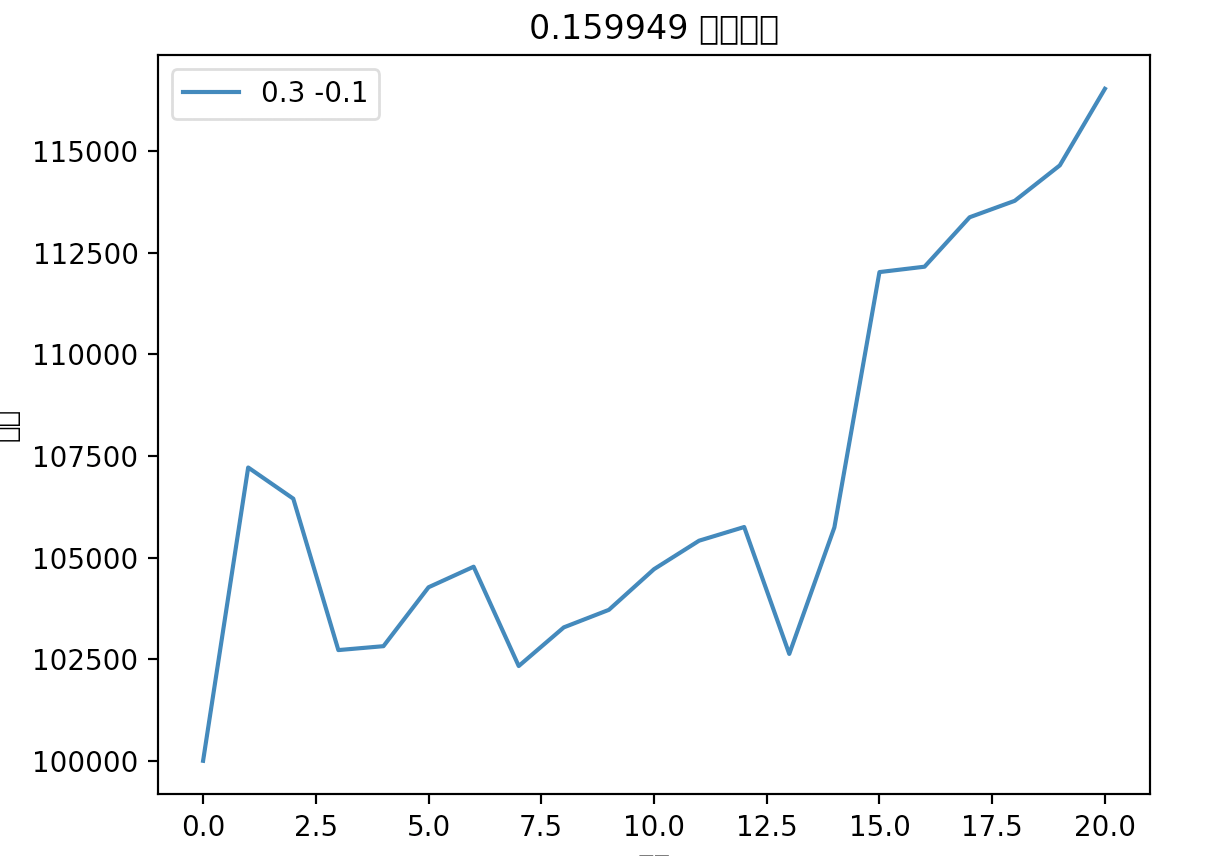

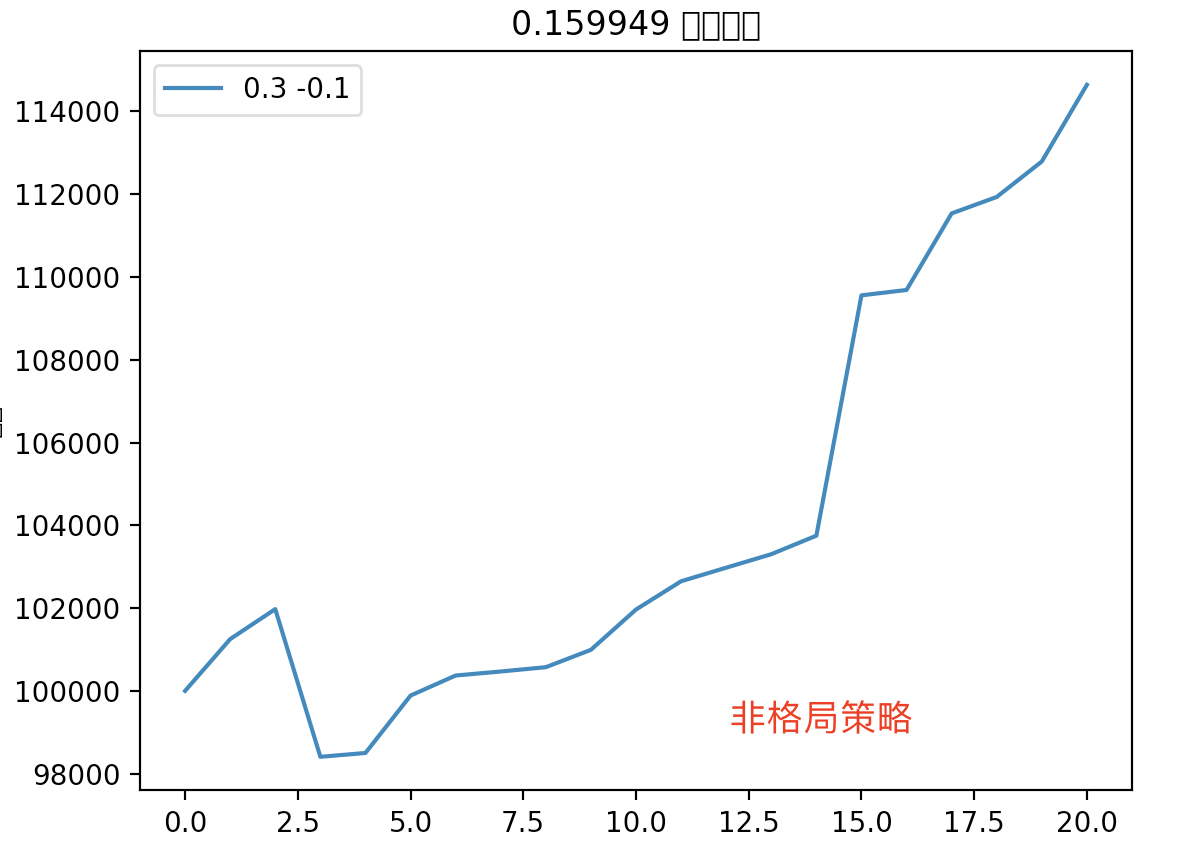

这段时间来了波小牛市,我赚钱了吗?赚了,但是不多。盈亏同源确实很有道理,我的策略天生就不会说是赚到很高的收益率,因为可以避免比较大的回撤。

比沪深300只高了不到10%的收益率,国庆之后又遭受了大幅回撤,目前还不知道下次上车在什么时候。

不过我现在也不再期待什么,暴富?不可能的,现在我也是赚多少取多少,希望把本金全部取出来,后面就涨跌无所谓了。

修bug

交易系统最近也出了问题,之前一直在东方财富获取数据,现在下午直接就报错,服务器直接断开我的请求链接,我刚开始是怀疑是东方财富会限制每天的请求总数,所以接入了新的数据源——百度,但是发现好像不起作用,仍然是在下午频繁断开链接。

后来怀疑是阿里云服务器的网络配置问题,但是在我本地也复现了,排除。

没办法只能想办法大幅压低请求数量,现在改成了只在可能决策的时间段来获取数据,早上收盘和下午收盘后的请求频率降低,而且不做的标的,直接删掉不再获取数据了。

这样差不多减少了73%的请求数量,今天再看看情况。

诗词歌赋

我感觉当时高中时候应该选文科,我当时地理总是满分,当然政治和历史稀松平常,100分差不多75-80吧。

根据高考成绩,语文140,英语135,数学120来说,如果我选文科,那么数学应该简单一些,再提个15分不是问题吧?文综差不多也能得个248吧,总成绩能来到660。

说实话,我确实不太喜欢做逻辑思考,感性思维总是更多一点,我喜欢诗词歌赋,没事也会去度外文小说,喜欢到处去逛。

学地理,最重要就是要胸中有图,有地图,小时候我就是跟我爸开车出去,我就是他的导航,所以经常看地图。

最近读了一读曹植的洛神赋,

1 | 仿佛兮若轻云之蔽月,飘飖兮若流风之回雪 |

以前玩三国杀的时候,甄姬会说这些词,当时就感觉很美妙,原来是出自洛神赋。